外貨建て保険は「高金利で効率よくお金が増やせる」「老後資金づくりに有利」といったイメージから、ここ数年で一気に注目を集めました。しかしその裏側には、契約者が気づきにくい「為替損」と「見えにくい手数料」という大きな落とし穴があります。

本稿では、できるだけ専門用語を使わずに、外貨建て保険の仕組みと注意点を整理し、「納得して選ぶために何を確認すべきか」を考えていきます。

外貨建て保険の基本構造をざっくり整理

外貨建て保険は、ドルや豪ドルなどの外国通貨で保険料を払い、同じく外国通貨で保険金や解約返戻金を受け取るタイプの保険です。

代表的なものは、

- 外貨建て終身保険(死亡保障+貯蓄)

- 外貨建て個人年金保険(老後の年金づくり)

- 外貨建て養老保険(一定期間の保障+満期金)

などです。保険会社の説明では、

- 日本よりも金利が高い国の通貨だから、増え方が期待できる

- 円だけで持つより、資産を分散できる

といったメリットが強調されがちです。

しかし、実際には「為替の変動」と「手数料」の影響で、思ったほど増えなかったり、場合によっては元本割れになったりするケースもあります。

見落とされやすい「為替損」の正体

外貨建て保険でもっとも大きなリスクは、円と外貨のレートが動くことによる「為替差」です。

簡単にいうと、

- 円安のときに外貨を買う → 円に戻すときに有利になる可能性

- 円高のときに外貨を買う → 円に戻すときに損をしやすい

という関係があります。

たとえば、

- 1ドル=150円のときに契約し、米ドルで積み立て

- 受取時に1ドル=110円になっていた

というケースを考えてみます。保険の中では同じドル金額を受け取っていても、最初より円高(ドルが安くなっている)なので、円に戻すときの金額は大きく目減りします。

つまり、外貨建て保険は、保険としてのリスクだけでなく、「為替レートがどう動くか」という投資に近いリスクも同時に抱えているということです。

意外と大きい「為替手数料」と「見えないコスト」

もうひとつの落とし穴が「手数料」です。外貨建て保険には、表からはわかりにくい様々なコストが含まれています。

為替手数料(スプレッド)の影響

円を外貨に換えるとき、また外貨を円に戻すときには、「為替手数料(スプレッド)」がかかります。

たとえば、

- 1ドル=150円で買えるように見えても、実際は151円で買い、149円で売るようなイメージ

- その差が保険会社や金融機関の手数料になる

という仕組みです。

この差が1ドルあたり数十銭でも、長期にわたって毎月積み立てを続けると、総額で見ると決して小さくありません。

保険特有のコスト

外貨建て保険には、

- 保障(死亡保障や高度障害保障)にかかる保険料

- 運営経費や販売手数料

など、いくつものコストが組み込まれています。

パンフレットに掲載されている「予定利率」や「返戻率」だけを見ると魅力的に見えても、その数字はあくまで「外貨ベース」かつ「コスト控除後の想定値」であったりします。

さらに、そこに為替の影響が加わるので、「思ったより増えていないのに、解約したら元本割れだった」という結果になりがちです。

「貯蓄目的」で入るなら、他の商品と比較を

外貨建て保険を勧められる場面として多いのが、

- 老後資金づくり

- 教育資金づくり

- まとまったお金の運用

といった目的です。

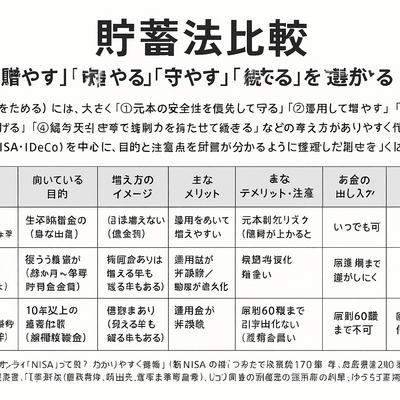

しかし、純粋な「貯蓄」や「運用」が目的なら、外貨建て保険ではなく、

- 外貨預金

- 外国債券・外国株式の投資信託

- 円建ての積立投資(つみたてNISAなど)

といった商品と比較する価値があります。

保険はあくまで「保障」が本来の役割です。保障部分のコストが乗る以上、同じ外貨で運用するなら、保険よりもシンプルな金融商品の方がコストが低く、仕組みもわかりやすいことが多いからです。

それでも外貨建て保険を選ぶなら確認したいポイント

それでも、「死亡保障も欲しいし、外貨でも資産を持っておきたい」という考え方もあります。その場合は、次の点を最低限チェックしておきたいところです。

- 円換算での受取額シミュレーション

パンフレットや設計書で、為替レートが変動した場合の円換算額を必ず確認する。 - 為替手数料(スプレッド)の水準

1ドル(または1通貨単位)あたりの売値・買値の差がどのくらいあるかを確認する。 - 解約返戻金の推移

契約から何年目で「元本ライン」を超えるのか、途中解約するとどのくらい損をするのかを具体的な数字で見る。 - 保険としての必要性

そもそも、どのくらいの死亡保障が必要なのか、外貨建て保険である必要があるのかを考え直してみる。

営業担当者に説明を受けるときは、「円ベースでの実質的な損益」がイメージできるまで、繰り返し質問してかまいません。

まとめ:外貨建て保険は「増やすための商品」ではなく「リスクも抱えた保険」

外貨建て保険は、

- 金利差によるメリット

- 資産の通貨分散

といった良い面がある一方で、

- 為替変動による大きなブレ(為替損のリスク)

- 為替手数料や保険コストなど見えにくいコスト

といったデメリットも抱えています。

「高利回り」「安心して増やせる」といった宣伝文句だけで判断せず、

- 自分の目的は本当に外貨建て保険でないと達成できないのか

- 他の金融商品と比べたときのリスクとコストはどうか

を一度立ち止まって考えてみることが大切です。

わからない点は、保険会社の担当者だけでなく、できれば第三者的な立場のファイナンシャルプランナーなどにも相談し、複数の意見を聞いたうえで判断することをおすすめします。

この記事へのコメントはありません。