「将来のために何か始めなきゃ…」そう思っていても、NISAやiDeCoといった言葉を見聞きするたびに、「なんだか難しそう」「自分にはどっちが合っているのかわからない」と、つい後回しにしてしまっている方も多いのではないでしょうか。お金の悩みは尽きないものですが、正しい知識があれば、将来への漠然とした不安を、具体的な安心に変えることができます。

そこで今回は、今話題の「生成AI」にNISAとiDeCoの最適な選び方について尋ね、その回答を金融の専門家である私の視点から、誰にでもわかるように噛み砕いて解説していきます。AIが導き出す合理的な答えと、専門家の実践的なアドバイスを組み合わせ、あなたにぴったりの資産形成プランを見つけるお手伝いをします。

まずは基本から!NISAとiDeCoって何が違うの?

生成AIに「NISAとiDeCoの違いを小学生にもわかるように教えて」と頼んだら、きっとこう答えるでしょう。「NISAは『おこづかいを増やすための魔法の箱』で、iDeCoは『大人になった時のための、開けられない宝箱』だよ」と。なかなか的確なたとえですね。もう少し具体的に見ていきましょう。

NISA(ニーサ)は、投資で得た利益(配当金、分配金、譲渡益)が非課税になる制度です。通常、投資で利益が出ると約20%の税金がかかりますが、NISA口座内での取引なら、それがまるっとゼロになります。最大の特長は、いつでも自由に資金を引き出せること。住宅購入の頭金や子どもの教育費など、老後資金以外の目的にも柔軟に対応できるのが魅力です。

一方のiDeCo(イデコ/個人型確定拠出年金)は、その名の通り「年金」制度の一種。自分で掛金を拠出し、自分で選んだ商品で運用して、老後のための資産を形成します。iDeCoの最大の武器は、強力な税制優遇です。具体的には、以下の3つのメリットがあります。

- 掛金が全額所得控除:支払った掛金の分だけ所得が減り、その年の所得税や住民税が安くなります。

- 運用益が非課税:NISAと同様、運用で得た利益に税金がかかりません。

- 受け取るときも控除がある:年金または一時金として受け取る際に、税金の負担が軽くなる仕組みがあります。

ただし、iDeCoには重要な注意点があります。それは、原則として60歳まで資金を引き出せないこと。「老後のための宝箱」と言われる所以はここにあります。

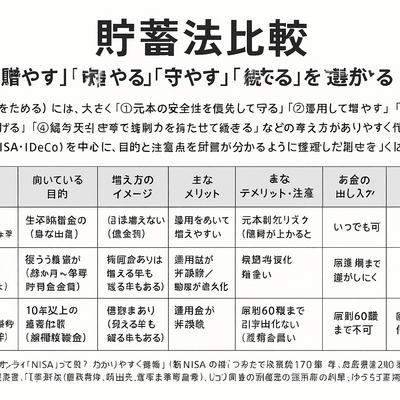

生成AIに頼んで、両者の違いを表にまとめてもらいましょう。

| 項目 | NISA | iDeCo |

|---|---|---|

| 目的 | 自由(老後資金、教育、住宅など) | 老後資金 |

| 引き出し | いつでも可能 | 原則60歳まで不可 |

| 税制優遇 | 運用益が非課税 | 掛金が全額所得控除 + 運用益が非課税 + 受取時も控除 |

| 加入対象 | 18歳以上 | 20歳以上65歳未満の国民年金被保険者など(条件あり) |

あなたはどっち派?目的別・年代別に見る最適な選び方

では、自分にはどちらが合っているのでしょうか。AIは、あなたの「目的」と「年代」から最適な選択肢をロジカルに提案してくれます。それを専門家の視点で補足していきましょう。

【目的で選ぶ】

- 「数年後に車を買いたい」「10年後にマイホームの頭金にしたい」など、近い将来の目標がある方 → 迷わずNISA!

いつでも引き出せるNISAの柔軟性は、ライフイベントに備える資金作りに最適です。iDeCoでは必要な時にお金を使えません。まずはNISAで、目標に向けた資産運用を始めるのが賢明です。 - 「とにかく老後の生活を豊かにしたい」「税金の負担を軽くしながら将来に備えたい」という方 → iDeCoが強力な味方に!

「引き出せない」というデメリットは、裏を返せば「強制的に老後資金を貯められる」というメリットになります。特に、所得税や住民税を納めている現役世代にとって、掛金の所得控除は非常に大きな節税効果をもたらします。

【年代で選ぶ】

- 20代~30代:まずはNISAからスタートがおすすめ

この年代は、結婚、出産、住宅購入など、大きなライフイベントが目白押し。いつでも引き出せるNISAで、柔軟に使えるお金を準備しておくことが大切です。収入が安定してきて、節税メリットをより大きく感じられるようになったら、iDeCoの併用を検討しましょう。 - 40代:NISAとiDeCoの「二刀流」で盤石に

子育てが一段落し、老後が現実的な目標として見えてくる40代。iDeCoの節税効果を最大限に活用し、老後資金のコア(核)をしっかりと作り始めるべき時期です。同時に、NISAを使ってゆとり資金や、まだ残っているかもしれない教育費などに備える「二刀流」が最も効果的な戦略と言えるでしょう。 - 50代:ゴールを見据えた賢い選択を

老後までのラストスパート。iDeCoは加入期間が10年以上ないと60歳で受け取れないなどの条件があるため、これから始める方は制度をよく確認する必要があります。すでに加入している方は、掛金の見直しを。NISAは引き続き、退職後の生活をより豊かにするための資金作りとして活用できます。

究極の選択?いえ、「二刀流」が最強の選択肢です!

ここまで「どっちを選ぶ?」という視点で解説してきましたが、生成AIも私も、最終的には同じ結論に達します。それは、「可能であれば両方やるのが最強」ということです。

「守りのiDeCo、攻めのNISA」というイメージを持つと分かりやすいかもしれません。

まず、iDeCoで毎月コツコツと掛金を積み立て、強力な節税メリットを享受しながら、将来の自分への仕送りを準備します。これは、絶対に手を付けてはいけない「聖域」として、老後資金の土台を固める役割です。

その上で、NISAを活用します。こちらは、より自由度の高い「攻め」の資産形成。子どもの進学、家族旅行、趣味の充実、あるいは早期リタイアの資金など、人生を豊かにするためのプラスアルファの資金を、非課税の恩恵を受けながら育てていくのです。

このように、NISAとiDeCoは対立するものではなく、それぞれの得意分野を活かして組み合わせることで、お互いの弱点を補い合い、より盤石な資産形成を実現できるパートナーなのです。

まとめ:小さな一歩が、未来の自分を助ける

生成AIは、データに基づいた最適な答えを提示してくれます。しかし、最終的に決断し、行動するのはあなた自身です。「投資は怖い」「損をしたらどうしよう」と感じるかもしれませんが、NISAやiDeCoで選べる商品の中には、リスクを抑えながら世界中の株式や債券に分散投資できるバランス型の投資信託など、初心者向けのものがたくさんあります。

大切なのは、難しく考えすぎずに、まずは「月々5,000円から」でもいいので始めてみること。その小さな一歩が、10年後、20年後のあなたをきっと助けてくれるはずです。今回の記事を参考に、ご自身のライフプランと向き合い、未来のための賢い資産形成をスタートさせてみてはいかがでしょうか。